Hög tid att planera skattesmart

Foto: Företagsform kan spela stor roll när du fyllt 61. Foto: Getty Images

Åh, du verkar vara i en mycket intressant skattemässig ålder. Det är kanske inte den vanligaste inledningsfrasen när man vill ta kontakt med en spännande person på något av landets nöjesetablissemang. Och det är väl heller ingen inledningsfras att rekommendera, speciellt inte till någon som anstränger sig för att se ung och fräsch ut.

Men om man ska gradera intressanta skattemässiga åldrar, så skulle man nog kunna säga att de som fyllt 61 år har en ”intressant skattemässig ålder”. De som under året kommer att fylla 66 år (eller är äldre) har en ”mycket intressant skattemässig ålder”. Men de riktiga skattemässiga guldkornen, finner du i den ”Gyllene generationen” – de som är födda 1937 och tidigare. Att få syn på en vital -37:a kan få vilken skattejurist som helst att helt tappa koncepten. Hur det kan komma sig, får du veta här.

61 år – tänk på företagsformen

För att få en skattemässig fördel när du fyller 61 år finns en avgörande förutsättning – enskild firma. Inte aktiebolag. Enskild firma! Aktivt bedriven näringsverksamhet. Handelsbolag bör i princip alltid undvikas.

Anledningen är att om du tar ut hel ålderspension hela året så betalar du 16,36 procent i socialavgift (egenavgifter och särskild löneskatt) på vinsten från din enskilda firma, i stället för 29,29 procent. Ta ut din ålderspension kan du tidigast göra när du fyller 61 år, vilket innebär att de allra flesta kan få den lägre socialavgiften det år man fyller 62 år – då kravet är att man ska ha tagit ut hel ålderspension under hela året.

LÄS OCKSÅ: Så här ser reglerna ut för pensionenMånga reagerar på att man måste ta ut hel ålderspension hela året. Givetvis ska man fundera igenom detta och göra en pensionsberäkning, men pensionen handlar ju främst om enkel matematik. I ditt ”orange kuvert” framgår väldigt tydligt när du enligt statistiken kommer att avlida. Om du börjar ta ut hel pension när du fyller 62 år och beräknas avlida vid 86 år, ska beloppet fördelas på 288 månader. Om du tar ut din pension när du fyller 67 år handlar det om 228 månader.

Dessutom är inte tanken att du ska sluta jobba. Du ska jobba vidare i din enskilda firma, den ska gå med vinst som du kan försörja dig på och dessutom generera en insättning till din framtida pension på 18,5 procent (upp till maximalt pensionsintjänande). Pensionspengarna kan du spara själv på ett konto eller hur du nu vill spara dina slantar. Då har du en slant liggande att göra roliga saker för när du verkligen slutar jobba. Om du till exempel vill ta en sväng till Kanarieöarna med några vänner kan du inte ringa till pensionsmyndigheten och be att de skickar extra mycket pengar den månaden, trots att du valt att inte ta ut din pension när du fyllde 61 år. That’s life.

Men samtidigt bör du vara medveten om att du får ett högre grundavdrag det år du fyller 66 (se nedan) och ett utökat jobbskatteavdrag. För att ta udden av denna effekt kan du använda dig av periodiseringsfonder. 30 procent av vinsten/år får du sätta av till en periodiseringsfond som du får ha i maximalt sex år.

Om du fortsätter att driva aktiv verksamhet, kan dessa vinster börja skattas fram det år du fyller 66 år. Och om du vill och det känns bra kan du då göra ett uppehåll i dina pensionsutbetalningar. Även om jag – generellt – är av åsikten att pension ska tas ut så snabbt man kan. Skulle man till exempel bryta mot statistiken och avlida tidigare än tänkt, är det inte dina barn eller annan släkt som får dina pensionspengar. De tillfaller systemet, så kallad ”arvsvinst”, och fördelas bland överlevarna i just din årgång. (Japp – dina gamla klasskamrater får dela på dina pengar – bara den tanken kan ju få mig att leva en stund till!)

65 år – nu blir du superintressant

När du fyllt 65 år vid årets ingång, alltså från det år du fyller 66 år, blir ditt liv som skattesubjekt riktigt intressant! Då blir du nämligen skattemässig pensionär, vilket innebär att du får ett förhöjt grundavdrag och ett utökat jobbskatteavdrag.

Du blir också (rimligen) ännu populärare på jobbet, då du kan lika mycket som tidigare, men socialavgiften är endast 16,36 procent (gäller även på vinst från aktivt bedriven näringsverksamhet). Som anställd kan det vara bra att veta inför nästa löneförhandling.

Det förhöjda grundavdraget innebär att 65-plussare kan tjäna (inkomst före grundavdrag) 478 100 kronor 2017 innan det blir statlig inkomskatt (20 procent) på inkomsten. För de som inte nått denna skattemässigt mycket intressanta ålder, ligger den nivån på 452 100 kronor. 26 000 kronor/år eller 2 166 kronor mer per månad som du kan tjäna utan att behöva betala statlig inkomstskatt.

Det utökade jobbskatteavdraget innebär att du får 20 procent av arbetsinkomsten upp till 100 000 kronor i jobbskatteavdrag (skattereduktion) och 5 procent på arbetsinkomster mellan 100 000 och 300 000 kronor.

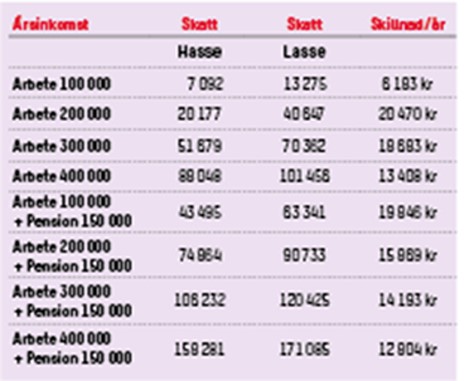

Siffror, siffror, siffror – vad innebär de rent konkret? Hur mycket mer tjänar man på att jobba som skattemässig pensionär jämfört med någon som är skattemässig medelålders? Ett exempel: Vännerna Hasse och Lasse bor i byn Trogsta, Hudiksvalls kommun. Hasse är född 1951 (skattemässig pensionär) och Lasse är född 1952. Ingen är med i kyrkan. Deras kommunalskatt (inklusive landstingsskatt) är 33,36 procent.

Ja, som ni ser så blir det mycket lönsammare för Hasse att jobba nu när han blivit skattemässig pensionär. Med ”arbete” menas en jobbskatteavdragsgrundande inkomst, kan till exempel vara lön eller vinst från en aktivt bedriven näringsverksamhet (efter socialavgifter).

80+ verkliga vinnarna

De som är födda 1937 och tidigare tillhör den Gyllene Generationen. De får sin pension, enbart, från det gamla ATP-systemet och tjänar inte in något mer till sin pension trots att de fortsätter arbeta. Å andra sidan, är deras socialavgifter endast 6,15 procent.

Visst, Gyllene Generationen var ännu mer gyllene fram till och med 2015 då de betalade noll procent i socialavgifter. Men 6,15 procent kontra 16,36 är fortfarande mycket bra. När det gäller näringsverksamhet gäller detta vid aktivt bedriven näringsverksamhet.

Handlar det om passivt bedriven näringsverksamhet, tappar man snabbt sin glans. Då betalar man särskild löneskatt med 24,26 procent och vinsten ligger inte till grund för jobbskatteavdrag.

När det gäller grundavdrag och jobbskatteavdrag gäller samma regler för denna grupp som för de som är fyllda 65 år och födda 1938 och senare.

AV THOMAS NORRMAN