Ansökan om omställningsstöd – så här gör du

Foto: Ansökan om omställningsstöd

Nu kan företag som tappat kraftigt i omsättning under Corona ansöka om omställningsstöd hos Skatteverket. Så här gör du.

Den 22:a juni öppnar ansökan till omställningsstöd. Omställningsstödet ger stöd för fasta kostnader och företaget ska ha tappat minst 30% av sin omsättning under mars-april 2020 jämfört med samma månader 2019.

Ansökan för omställningsstöd görs via Mina sidor på Skatteverket.se. När du gör anmälan ska du redovisa företagets fasta kostnader som hyra, leasing och räntor, samt hur mycket omsättningen gått ned.

Omställningsstöd i korthet

Här är den viktigaste informationen om omställningsstöd. Vill du läsa mer om detaljerna hittar du dem längre ned.

– Ditt företag kan bara få stöd för fasta kostnader som hyra, leasing och andra verksamhetsrelaterade, fasta kostnader.

– Stöder täcker alltså inte lönekostnader. Stöd för könekostnader kan du istället ansöka om inom ramen för korttidsarbete.

Läs mer:Allt om korttidsarbete

– Omställningsstödet gäller för 22,5 - 75 procent av företagets fasta kostnader under mars och april 2020.

– För att ditt företag ska vara berättigat till stödet, ska ni ha omsatt minst 250 000 kronor senaste räkenskapsåret.

– Precis som de flesta andra stöd i spåren av Corona, gäller inte stödet för företag som befinner sig i obestånd, rekonstruktion eller som har sin hemvist i ett skatteparadis.

Läs mer:Så här fungerar rekonstruktion

Läs mer:Vad händer om mitt företag hamnar på obestånd?

– För att få omställningsstödet får företaget inte ha tagit beslut om utdelning under perioden mars-juni 2020.

– Om stödet uppgår till 100 000 kronor eller mer, krävs ett yttrande från revisor.

– Om omställningsstödet uppgår till minst 100 000 kronor kan ditt företag också få stöd för de administrativa kostnader ni har för att göra ansökan. Detta upp till max 10 000 kronor.

– Omställningsstödet söks av firmatecknare. Firmatecknaren kan dock utse ett "omställningsombud" på sidan "ombud och behörigheter" på skatteverket.se

– Stödet betalas som sagt ut av Skatteverket, och deras ambition är att stödet ska betalas ut cirka en vecka efter att ansökan kommit in.

Kan mitt företag få omställningsstöd?

För att vara berättigad till omställningsstöd ska ditt företag ha redovisat en nettoomsättning på minst 250 000 kronor under det senaste räkenskapsåret. Nettoomsättningen ska också ha minskat med minst 30 procent under mars och april 2020, jämfört med mars och april 2019.

Nedgången ska också vara orsakad av spridningen av Corona. Vad innebär då nettoomsättning? Jo, till denna räknas intäkter från sålda varor och utförda tjänster som ingår i företagets normala verksamhet, med avdrag för lämnade rabatter, mervärdesskatt och annan skatt som är direkt knuten till omsättningen.

Här kan ditt företag ansöka om omställningsstöd

För att få stödet behöver ditt företag vara registrerat för F-skatt. STödet gäller även för de stiftelser, ideella föreningar och registrerade trossamfund som är undantagna från skattskyldighet.

Om ditt företag inte har F-skatt kan du ansöka om det här

Om ditt företag har skatte- eller avgiftsskulder som lämnats till Kronofogden kommer du inte att kunna få del av stödet. Stödet gäller inte heller för företag som är på obestånd enligt konkurslagen eller har sin hemvist i skatteparadis.

Om du ansöker om stödet, behöver du också försäkra på heder och samvete att uppgifterna du lämnar är korrekta. Rimligen görs liknande kontroller som för korttidsarbete även för omställningsstöd.

När kan jag ansöka om omställningsstöd?

Ansökan för stödet öppnar hos Skatteverket den 22 juni klockan 12.00 till och pågår till och med den 31 augusti 2020.

Hur stort omställningsstöd kan mitt företag få?

Det beror på hur mycket ditt företags nettoomsättning har minskat. Det lägsta stöd som beviljas är 5 000 kronor, det högsta är 150 miljoner kronor. Omställningsstödet ska hjälpa till att täcka företagets fasta kostnader. Hos Skatteverket finns en beräkningshjälp som hjälper dig att se om ditt företag har rätt till stödet, och i så fall hur mycket.

Räkna ut hur mycket omställningsstöd du har rätt till här

Om stödet uppgår till minst 100 000 kronor kan ditt företag också få stöd för administrativa kostnader i samband med ansökan. Detta med högst 10 000 kronor per företag.

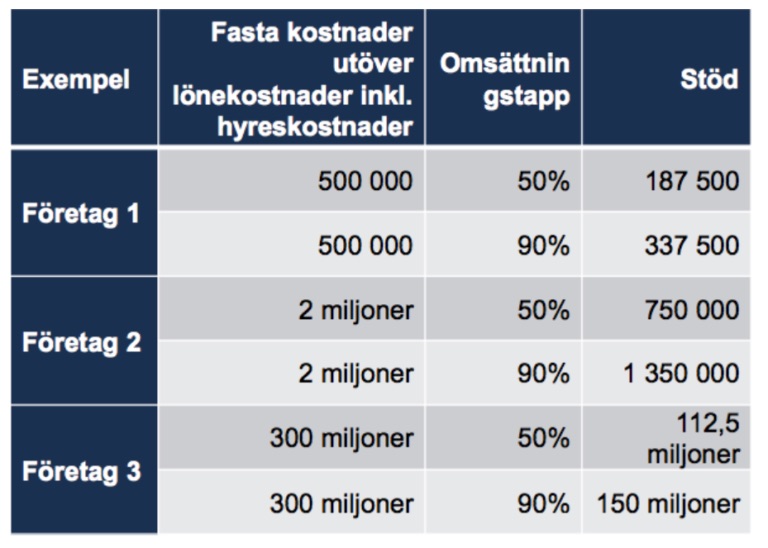

Här kan du se exempel på hur mycket omställningsstöd ett företag kan få vid olika nivåer

Hur ansöker mitt företag om omställningsstöd?

Ditt företag ansöker om omställningsstödet i Mina sidor på skatteverket.se. I ansökan ska du redovisa företagets fasta kostnader som hyra, leasing och räntor.

Du ska också redovisa hur mycket nettoomsättningen har gått ned. Detta gör du genom att jämföra nettoomsättningen för mars och april i år med samma period 2019.

Obs! Om omställningsstödet överstiger 100 000 krävs ett intyg från en godkänd eller auktoriserad revisor eller ett registrerat revisionsbolag som visar att uppgifterna i ansökan stämmer. Intyget ska bifogas till ansökan.

Vem på företaget får ansöka om omställningsstödet?

Den som lämnar in ansökan om omställningsstöd ska vara behörig företrädare för företaget. Och vilka är det? Jo, följande:

– Omdu är enskild näringsidkare (enskild firma) eller ensam firmatecknare i ditt företag kan du själv söka omställningsstödet. Du kan också välja att utse ett ombud.

– En behörig företrädare, till exempel vd, styrelse eller särskild firmatecknare, kan också göra ansökan om stödet. Även dessa kan utse omställningsstödsombud. Om firman tecknas av flera personer i förening behöver ombudet och alla firmatecknare skriva under anmälan om ombud. Ombudet behöver ha ett svenskt personnummer och en svensk e-legitimation.

När betalas pengarna för omställningsstöd ut?

Enligt Skatteverket.se är ambitionen att stödet ska betalas ut cirka en vecka efter att ansökan kommit in. Detta gäller förstås bara om ansökan är komplett och att Skatteverket inte bedömer att det finns en risk för felaktig utbetalning. Utbetalningen görs till företagets skattekonto.

Kan mitt företag bli återbetalningsskyldigt?

Inte om de uppgifter du angivit stämmer. Omställningsstödet behöver inte betalas tillbaka eftersom det är ett stöd, inte ett lån eller ett uppskov. Dock kan hela eller delar av beloppet krävas tillbaka om Skatteverkets granskning skulle visa att ansökan innehåller felaktiga uppgifter och att företaget inte har rätt till stödet.